L’ère de l’investissement responsable et des facteurs ESG

Depuis le mois de mars dernier, d’importants feux de forêt font rage au Canada. À ce jour, près de 10 millions d’hectares de terrain ont été ravagés par les incendies, ce qui affecte grandement certaines populations, mais aussi l’écosystème qui s’y trouve.

Bien qu’à la base ils soient tout à fait naturels, les phénomènes de ce genre se produisent non seulement plus fréquemment, mais avec plus d’intensité. Selon les experts, l’ampleur des changements climatiques que nous observons pourrait bel et bien être à la source de cette évolution marquée. Ces constats alarmants devraient nous pousser à remettre en question nos pratiques et à innover afin de lutter contre les effets néfastes de notre système capitaliste.

Mettre l’accent sur la durabilité pour assurer la pérennité de notre société devient également crucial. Un environnement durable est un endroit où le mode de développement répond aux besoins du présent sans compromettre les capacités des générations futures à répondre aux leurs.

Cela dit, nous constatons une montée en puissance des notions de responsabilité sociale de l’entreprise, d’investissement responsable ainsi que des fameux facteurs Environnementaux, Sociaux et de Gouvernance (ESG). Le concept d’investissement responsable (IR), qui intègre les critères ESG dans la sélection et la gestion des placements et des investissements, est désormais au cœur des préoccupations du monde de la gestion de portefeuille.

Afin de mieux comprendre cette tendance, nous allons approfondir l’essence même de cette idéologie d’investissement.

Pourquoi mettre en place un processus d’investissement responsable?

L’investissement responsable offre des avantages significatifs qui attirent de plus en plus d’investisseurs sur le marché. Tout d’abord, cette approche permet de moduler votre portefeuille de placement en fonction de vos valeurs et croyances personnelles. Une majorité de gens attachent une importance considérable aux problèmes environnementaux et aux enjeux sociaux, et il est désormais possible pour eux de respecter leur profil responsable tout en poursuivant leurs objectifs financiers.

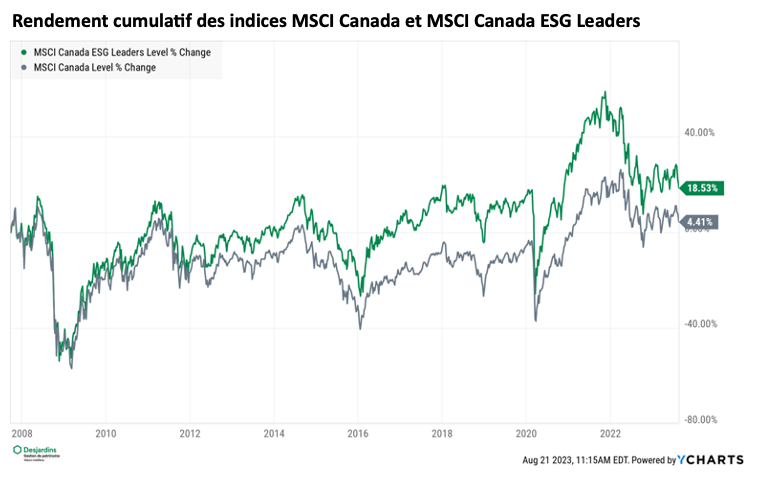

Par ailleurs, il semble qu’il y ait un potentiel de rendement à long terme important en investissant dans des entreprises à l’avant-garde du virage environnemental. De nombreuses recherches théoriques ont démontré que les sociétés qui gèrent bien les aspects ESG bénéficient d’un coût de capital plus faible, d’une performance opérationnelle plus solide et, par conséquent, d’un meilleur rendement de l’action à long terme.

La considération des facteurs ESG devient donc utile et pertinente pour identifier des placements susceptibles d’offrir un bon rendement tout en présentant un faible risque. Investir en tenant compte des préoccupations environnementales et sociales permet de réduire le risque global de votre portefeuille. En effet, les entreprises subissent de plus en plus de pression pour adopter des pratiques responsables, et il serait risqué pour un investisseur de détenir des actions d’une entreprise qui accuse un retard par rapport aux normes du marché. Cela pourrait entraîner une volatilité considérable dans le portefeuille d’investissement.

Enfin, il est essentiel de comprendre que l’investissement responsable a des retombées positives sur l’environnement, la société et la gouvernance des entreprises. En contribuant à soutenir des sociétés engagées à l’égard des pratiques responsables, vous participez activement à la promotion du développement durable et de la responsabilité sociale des entreprises.

Le graphique ci-dessous donne une illustration claire de ce que peut représenter la surperformance d’un portefeuille ESG au Canada par rapport à celui qui ne filtre rien.

Incorporer les notions de durabilité et de responsabilité sociale dans son processus d’investissement

Étant donné la montée en popularité des notions de durabilité et de responsabilité sociale, de multiples instruments financiers ont vu le jour au cours des dernières années. Il existe donc plusieurs stratégies différentes pour créer un portefeuille ESG. Les gestionnaires de fonds et les différents fonds négociés en bourse (FNB) utilisent généralement une ou plusieurs des stratégies suivantes :

- Engagement des actionnaires : Il est possible d’utiliser le pouvoir des actionnaires afin d’influencer directement le comportement d’une entreprise. Cela peut se concrétiser par différentes actions telles que le dépôt de résolutions d’actionnaires, le vote par procuration et l’établissement d’un dialogue avec les entreprises dans le but d’améliorer leur performance en matière d’ESG.

- Investissement thématique : Il est également possible de s’orienter vers des thèmes ESG tels que la promotion des femmes dans les postes de direction, les technologies respectueuses de l’environnement, les sources d’énergie renouvelables, la cybersécurité, et bien d’autres. De nombreux fournisseurs de solutions d’investissement ont créé des produits qui permettent aux investisseurs de s’exposer à un secteur bien précis.

- Intégration des facteurs ESG : Incorporer de manière explicite les critères ESG dans l’analyse financière classique. En procédant ainsi, le gestionnaire de portefeuille fusionne les données ESG avec les paramètres financiers traditionnels lorsqu’il détermine la valeur d’une entreprise. Ce type d’évaluation demande une expertise poussée du gestionnaire de portefeuille.

- Filtrage positif/négatif : Ajouter ou retirer certaines entreprises dans un portefeuille en se basant sur leur performance ESG comparativement à celles de leur secteur d’activité. Une approche de filtrage positif consisterait à inclure les entreprises leaders en matière de durabilité, tandis qu’une approche de filtrage négatif consisterait à exclure les entreprises en retard sur ce plan. Ces approches sont généralement utilisées de manière conjointe.

- Investissement à retombées sociales : L’investissement à retombées sociales désigne les placements réalisés dans des entreprises, des organisations et des fonds dans l’intention de produire un effet mesurable et bénéfique sur la société et l’environnement, tout en générant un rendement financier. Parmi les domaines ciblés, on retrouve notamment la microfinance, le logement abordable, les soins de santé, l’éducation et l’énergie renouvelable.

Les grandes limites de l’investissement responsable

Bien que l’adoption d’une approche responsable dans leurs choix d’investissement devienne de plus en plus attrayante pour les investisseurs, ils doivent faire face à certaines limites importantes. Tout d’abord, l’écoblanchiment (« greenwashing ») est l’un des principaux défis auxquels ils sont confrontés. Il s’agit d’un procédé qu’utilisent certaines entreprises afin de projeter l’image (fausse) d’une organisation soucieuse des problèmes sociaux. Elles emploient alors les désignations RSE (responsabilité sociale de l’entreprise) et ESG comme outils de marketing dans le but d’atteindre leurs objectifs tout en améliorant ou en préservant leur réputation auprès de la clientèle. Le scandale entourant le constructeur automobile allemand Volkswagen en 2015 est un exemple concret d’écoblanchiment.

L’organisation a été reconnue coupable d’avoir utilisé des logiciels « truqueurs » pour contourner les réglementations environnementales et donner l’impression que ses véhicules étaient conformes aux exigences. Ce scandale a entraîné d’énormes coûts pour l’entreprise, et le cours de son action a drastiquement chuté, causant des préjudices aux investisseurs. Les investisseurs doivent être vigilants et examiner attentivement les entreprises dans lesquelles ils investissent afin de s’assurer de l’authenticité de leurs engagements en matière de responsabilité sociale et environnementale.

De plus, il existe différentes mesures pour évaluer le comportement des entreprises. Les fournisseurs de données utilisent des méthodologies variées pour attribuer des pointages à chaque entreprise. Le manque de standardisation rend les comparaisons entre les entreprises et les fonds très complexes. Cela requiert donc une compréhension approfondie de la part des investisseurs intéressés par ces évaluations.

Il importe également de souligner que l’investissement responsable peut parfois faire en sorte que les investisseurs mettent de côté des secteurs et industries qui offrent de bonnes performances, comme le pétrole en 2022. Dans ces situations, le portefeuille tend à sous-performer son indice de référence. En conséquence, il apparaît davantage important de comprendre les faiblesses de son portefeuille dans son ensemble afin de bien naviguer à travers les différents environnements de marché.

Conclusion

En résumé, l’investissement responsable prend une tangente intéressante et devrait continuer d’évoluer positivement dans les prochaines années. C’est une approche pertinente pour faire croître son capital tout en contribuant à soutenir les pratiques responsables, ce qui rejaillit positivement sur la société. Toutefois, en raison de la présence d’entreprises malhonnêtes et de la diversité des mesures ESG existantes, il est essentiel de bien s’informer avant de s’engager dans cette voie. S’entourer de professionnels qualifiés devient donc crucial, d’autant plus que les experts financiers se forment de plus en plus sur ce sujet.

Enfin, nous sommes pleinement conscients de l’importance de ces concepts et nous nous efforçons de les intégrer au mieux dans notre gestion de portefeuille. Pour nous, il est essentiel de répondre à vos objectifs financiers tout en étant soucieux de l’influence que nous pouvons avoir. À notre avis, il nous incombe à tous de nous impliquer dans la résolution des enjeux sociaux et environnementaux, et cette implication peut prendre diverses formes.

Gestionnaire principal de patrimoine

Consultez les autre chronique sur lesoir.ca

Mise en garde :

Chacun des conseillers de Valeurs mobilières Desjardins dont le nom est publié en page frontispice du présent document ou au début de toute rubrique de ce même document atteste par la présente que les recommandations et les opinions exprimées aux présentes reflètent avec exactitude les points de vue personnels des conseillers à l’égard de la société et des titres faisant l’objet du présent document ainsi que de toute autre société ou de tout autre titre mentionné au sein du présent document et dont le conseiller suit l’évolution. Il est possible que Valeurs mobilières Desjardins ait déjà publié des opinions différentes ou même contraires à ce qui est exprimé ici. Ces opinions sont le reflet des différents points de vue, hypothèses et méthodes d’analyse des conseillers qui les ont rédigées.

René Gagnon est inscrit à titre de gestionnaire de portefeuille auprès des organismes d’autoréglementation. Il est autorisé, conformément aux dispositions de la Règle 1300 de l’Organisme canadien de réglementation des investissements (OCRI), à prendre des décisions de placement et à donner des conseils relativement à des titres pour des comptes gérés. À l’exception de René Gagnon, aucun membre de l’Équipe René Gagnon ne peut exercer de pouvoirs discrétionnaires sur le compte d’un client, approuver des ordres discrétionnaires pour un compte géré ou participer à la formulation de décisions de placement prises au nom d’un compte géré ou de conseils donnés relativement à ce dernier.

Le présent document est fourni à titre informatif uniquement et il ne constitue ni une offre ni une sollicitation d’achat ou de vente des titres dont il est fait mention aux présentes dans les territoires où une telle offre ou sollicitation n’est pas permise. Avant de prendre une décision de placement fondée sur les recommandations fournies au présent document, il est conseillé au destinataire de ce document d’évaluer dans quelle mesure celles-ci lui conviennent, au regard de sa situation financière personnelle ainsi que de ses objectifs et de ses besoins en matière de placement.

Le présent document peut renfermer des statistiques provenant de tiers que nous estimons fiables. Valeurs mobilières Desjardins ne se prononce pas à savoir si l’information statistique obtenue est exacte et complète, et l’utilisateur ne saurait s’y fier en ce sens. Les estimations, les opinions et les recommandations exprimées aux présentes le sont en date de la présente publication, et peuvent changer sans préavis.

Desjardins Gestion de patrimoine Valeurs mobilières est un nom commercial utilisé par Valeurs mobilières Desjardins inc. Valeurs mobilières Desjardins inc. est membre de l’OCRI et du Fonds canadien de protection des épargnants (FCPE).

Par

Par