L’art de ne rien faire en investissement

Ne pas conserver ses placements s’est avéré coûteux en 2023

Notre première chronique de 2024, publiée le 12 janvier dernier, a permis de faire une rétrospective sur les rendements des différentes classes d’actifs en 2023.

Par exemple, nous avons mentionné que le rendement total (incluant les dividendes) de l’indice phare américain S&P 500 avait été de 26,26 %. Encore faut-il, pour avoir réalisé un rendement similaire, avoir conservé ses investissements du 1er janvier au 31 décembre 2023.

Essayer d’anticiper l’évolution des marchés boursiers (market timing) n’a rien de nouveau. La prise de décision de l’investisseur est constamment influencée par des erreurs cognitives et des biais émotionnels.

C’est pourquoi plusieurs investisseurs tentent, tant bien que mal, de prédire le moment parfait pour entrer dans le marché ou en sortir.

Dans son livre Common Sense on Mutual Funds: New Imperatives for the Intelligent Investor paru en 1999, John C. Bogle, fondateur de la firme d’investissement Vanguard, écrivait ceci : « L’idée qu’une cloche sonne pour indiquer quand les investisseurs devraient entrer dans le marché ou en sortir n’est tout simplement pas crédible. » Et il avait raison.

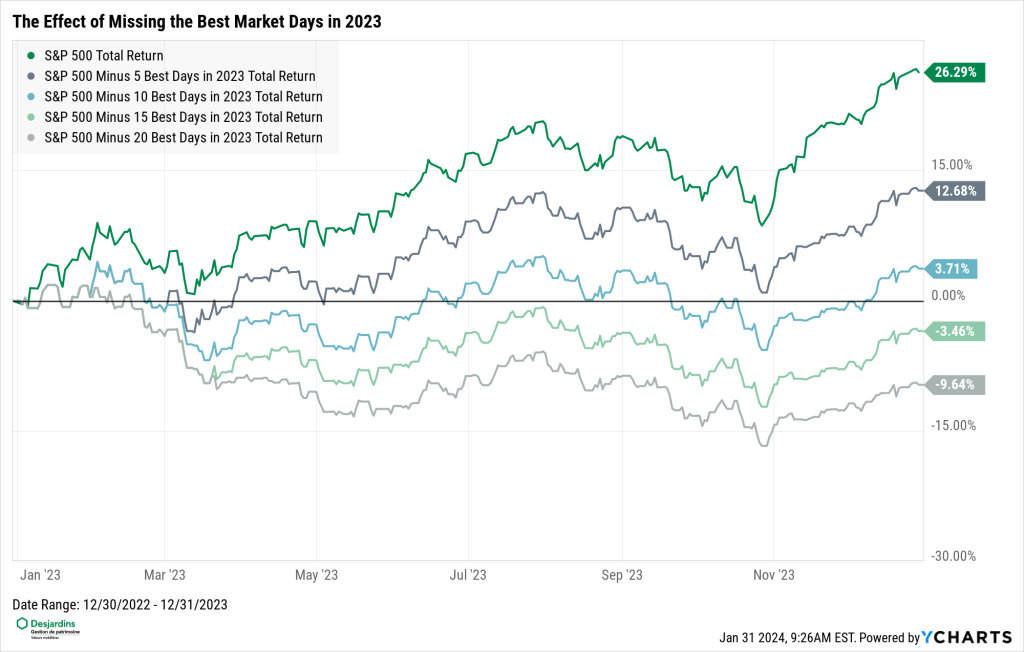

Le graphique ci-haut présente différents scénarios de rendements en 2023 pour l’indice américain S&P 500.

Bien que le rendement total du S&P 500 ait été d’un peu plus de 26 % en 2023, l’absence d’investissement pendant les cinq meilleurs jours du marché aurait réduit de plus de la moitié le rendement réalisé, tandis que l’absence pendant les dix meilleurs jours du marché aurait procuré un rendement inférieur à 4 %.

Manquer les 15 et 20 meilleurs jours aurait procuré des rendements négatifs, respectivement de -3,46 % et -9,64 %. Ne pas conserver ses placements s’est avéré coûteux en 2023, très coûteux. Tenter d’anticiper les variations des marchés est souvent à proscrire, et l’investisseur moyen du fonds Fidelity Magellan l’a appris à ses dépens.

L’histoire du fonds Fidelity Magellan

L’un des plus grands investisseurs américains, Peter Lynch, a dirigé le fonds Fidelity Magellan de 1977 à 1990. Durant son mandat de 13 ans comme gestionnaire de portefeuille, Peter Lynch a réalisé un rendement annualisé d’environ 29 %, soit plus du double que ce que le S&P 500 a obtenu durant cette période.

Conscients de la performance exceptionnelle de ce fonds commun de placement, les investisseurs en ont fait l’un des plus importants de cette époque. Lors de la nomination de Peter Lynch en 1977, le fonds ne disposait que d’environ 20 millions de dollars d’actifs. À son départ en 1990, l’actif du fonds atteignait 14 milliards de dollars.

À première vue, ces données laissent présager une histoire à succès pour les gens qui ont investi dans ce fonds. La réalité est tout autre. Selon une étude de Fidelity Investments, l’investisseur moyen a perdu de l’argent durant le mandat de Peter Lynch à la tête du fonds Fidelity Magellan, et ce, malgré un impressionnant rendement annualisé de 29 %.

Comment l’investisseur moyen a-t-il perdu de l’argent pendant cette période? Comme vous le savez, le marché boursier oscille parfois à la hausse, parfois à la baisse.

Lorsque le marché fluctuait à la hausse, la valeur du fonds Magellan augmentait elle aussi. Cela attirait les investisseurs qui se précipitaient pour investir. À l’inverse, lorsque le marché et le fonds baissaient, les investisseurs vendaient.

Ainsi, l’investisseur moyen faisait l’inverse de la devise « acheter bas, vendre haut » (buy low, sell high). Ils achetaient quand le marché avait augmenté et vendaient quand le marché avait descendu.

Ce phénomène d’entrer dans un marché financier lorsqu’il est en hausse et d’en sortir lorsqu’il est en baisse se nomme le biais de récence, soit la tendance à baser une décision d’investissement sur des faits récents, comme les récentes performances du marché, plutôt que d’adopter une perspective plus globale.

Toutefois, les récentes performances du marché boursier n’indiquent aucunement ce que l’avenir nous réserve[1].

Selon une recherche quantitative de Dalbar[2] sur l’analyse du comportement des investisseurs, la sous-performance de l’investisseur moyen s’explique par la nature humaine.

Les investisseurs sont trop souvent motivés par l’émotion, ce qui les incite à acheter et à vendre au mauvais moment : ils achètent lorsque les marchés sont hauts et vendent lorsque les marchés sont bas.

Après une période de bonne performance, les investisseurs font la chasse aux rendements. Inversement, ils vendent en panique après une période de mauvaise performance.

La réaction humaine à une bonne ou à une mauvaise nouvelle est généralement excessive, ce qui mène à des décisions financières illogiques. L’effet néfaste sur la performance à long terme d’un portefeuille est considérable, et les investisseurs qui ont tenté de jouer aux devins par le passé et en 2023 vont, pour la plupart, le regretter encore bien longtemps.

Pier-Luc Perreault, CFA, M. Sc.

Conseiller associé en gestion de patrimoine, Valeurs mobilières Desjardins

Mise en garde

Chacun des conseillers de Valeurs mobilières Desjardins dont le nom est publié en page frontispice du présent document ou au début de toute rubrique de ce même document atteste par la présente que les recommandations et les opinions exprimées aux présentes reflètent avec exactitude les points de vue personnels des conseillers à l’égard de la société et des titres faisant l’objet du présent document ainsi que de toute autre société ou de tout autre titre mentionné au sein du présent document et dont le conseiller suit l’évolution. Il est possible que Valeurs mobilières Desjardins ait déjà publié des opinions différentes ou même contraires à ce qui est exprimé ici. Ces opinions sont le reflet des différents points de vue, hypothèses et méthodes d’analyse des conseillers qui les ont rédigées.

René Gagnon est inscrit à titre de gestionnaire de portefeuille auprès des organismes d’autoréglementation. Il est autorisé, conformément aux dispositions de la Règle 1300 de l’OCRI, à prendre des décisions de placement et à donner des conseils relativement à des titres pour des comptes gérés. À l’exception de René Gagnon, aucun membre de l’Équipe René Gagnon ne peut exercer de pouvoirs discrétionnaires sur le compte d’un client, approuver des ordres discrétionnaires pour un compte géré ou participer à la formulation de décisions de placement prises au nom d’un compte géré ou de conseils donnés relativement à ce dernier.

Le présent document est fourni à titre informatif uniquement et ne constitue ni une offre ni une sollicitation d’achat ou de vente des titres dont il est fait mention aux présentes dans les territoires où une telle offre ou sollicitation n’est pas permise. Avant de prendre une décision de placement fondée sur les recommandations fournies au présent document, il est conseillé au destinataire de ce document d’évaluer dans quelle mesure celles-ci lui conviennent, au regard de sa situation financière personnelle ainsi que de ses objectifs et de ses besoins en matière de placement.

Le présent document peut renfermer des statistiques provenant de tiers que nous estimons fiables. Valeurs mobilières Desjardins ne se prononce pas à savoir si l’information statistique obtenue est exacte et complète, et l’utilisateur ne saurait s’y fier en ce sens. Les estimations, les opinions et les recommandations exprimées aux présentes le sont en date de la présente publication, et peuvent changer sans préavis.

Desjardins Gestion de patrimoine Valeurs mobilières est un nom commercial utilisé par Valeurs mobilières Desjardins inc. Valeurs mobilières Desjardins inc. est membre de l’Organisme canadien de réglementation des investissements (OCRI) et du Fonds canadien de protection des investisseurs (FCPI).

[1] Roth&Co, Fighting the Last War, 2023

[2] Dalbar, Quantitative Analysis of Investor Behavior, 2020 QAIB Report

Par

Par